インボイスの準備に必要なことは2つだけ! ~大阪市中央区天満橋の税理士通信~

インボイス制度について、CMでもよく見かけるようになりましたね。

インボイス制度は2023年10月1日から開始される予定で、

「対応期限が迫っている!」、「控除は適用されるのか?」など、

不安にさせられる演出がされています。

しかし、結局どういう対応をすればいいのか具体的にわからない方も多いのではないでしょうか。

実は、基本的に準備に必要なことは2つだけです。

私の顧問先様は既にインボイスに対応済みなので、あとはインボイス制度の開始日を待つだけという状況です。

この記事では、インボイスとは何か?という事から、今すぐできる対応方法までお伝えします。

この記事を読むことで、インボイスの漠然とした不安から解放され事業に集中することができます。

結論は、①インボイス事業者の登録番号を取得し、②その番号等を請求書に記載する準備をしておくだけでOKです。

ということで、今回はインボイス制度についてわかりやすく解説していきます。

インボイスとは

まず、「インボイス」って何?というところからです。

インターネット等で調べると「インボイス=適格請求書」と出てくると思いますが、

じゃあ「適格請求書」って何?となりますね。

国税庁によると、適格請求書とは、

「『売手が、買手に対し正確な適用税率や消費税額等を伝えるための手段』であり、

登録番号のほか、一定の事項が記載された請求書や納品書その他これらに類するものをいいます。」

と説明されています。わかりにくいですね。

簡単に言うと、今までの請求書等に一定の事項を記載する必要が出てきたということです。

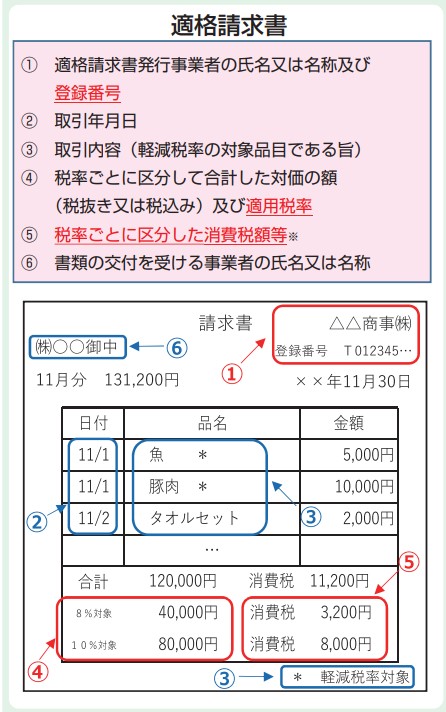

インボイスに必要な記載事項

では、一定の事項とは何なのでしょうか。

結論から言うと、「登録番号・適用税率・税率ごとに区分した消費税額等」の3つです。

下記が一定の事項をすべて備えたものです(国税庁「適格請求書等保存方式の概要」から引用)

どうでしょう。このような請求書、今までの請求書とほとんど同じに見えるのではないでしょうか。

つまり、今まで自社が発行していた請求書に①④⑤の項目をきちんと記載したものがインボイスとなります。

簡単ですね。

④と⑤は既に記載されている事業者も多いと思いますし、

飲食料品等が無ければすべて10%の消費税率になるので、

実際は登録番号だけ記載すれば事足りる事業者も多いと思います。

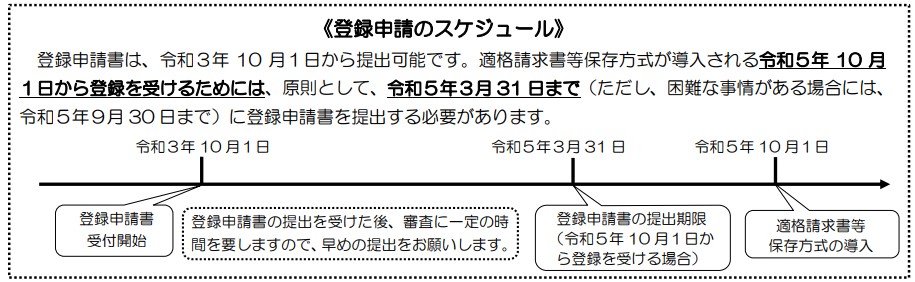

登録番号の取得方法

では次に、登録番号はどこでもらえるのでしょうか。

この番号を取得するためには、国税庁へ登録申請をする必要があります。

この申請受付は既に始まっており、原則の期限が2023年3月31日とされています。

その申請期限まで1年を切っているので、少し焦らせるようなCMが流れ始めたんでしょうね。

ちなみに、法人の場合は13桁の法人番号の前に「 T 」をつけたものが登録番号になります。

まとめ

上記の様に、インボイス制度に対応するために必要な準備は2つです。

①登録番号を取得する

②請求書等に必要な事項を記載する

これだけです。

登録番号は、顧問税理士に取得してもらってもいいし、ご自身で登録申請もできるでしょう。

また、インボイスの発行について、大がかりなシステムは必要ない事業者も多いと思います。

登録しないリスク

では、インボイス発行事業者の登録ができなかった場合、どのようなリスクがあるのでしょうか。

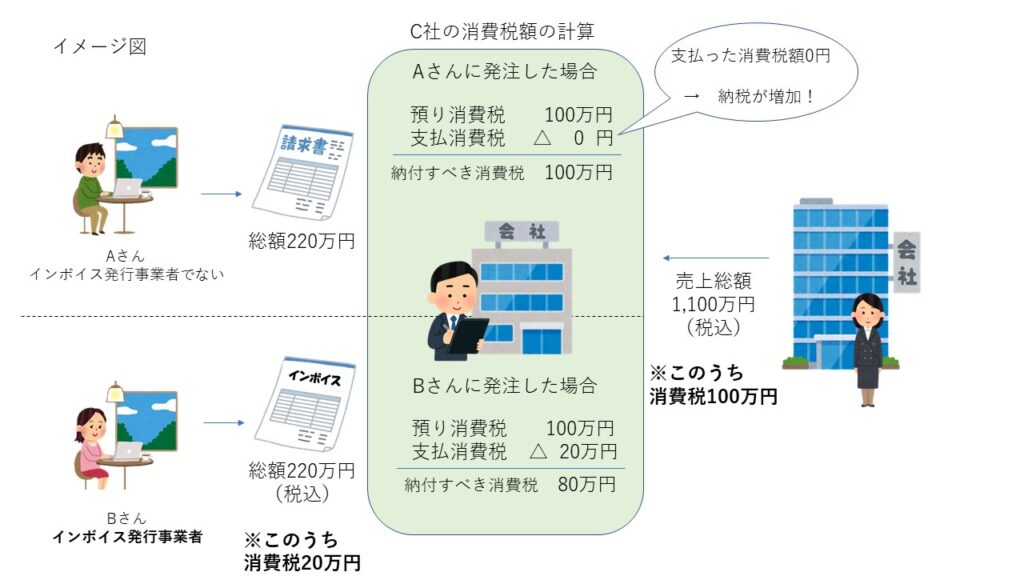

実は、お得意先(売上先)の消費税額の計算に影響を与える可能性があるのです。

インボイス制度が始まると、納付する消費税額の計算をする際に、

インボイスに記載した消費税額だけが控除できることとなります。

インボイスでない請求書を受け取った得意先は、その請求書で支払った消費税額を計算上控除できないのです。

その結果、取引先は消費税の納税額が増えてしまうことになります。

課税事業者の場合

課税事業者(消費税を納付する義務がある事業者)は、登録しないという選択肢はないでしょう。

取引先に損をさせることは選びませんよね。

免税事業者の場合

問題は、免税事業者(消費税を納付する義務がない事業者)の対応です。

結論から言うと、個々の事情により損得が変わるので登録すべきかどうかはっきり言えません。

取引先が「インボイスに対応してほしい」という場合もあれば、

「今まで通りで問題ない」という場合もあり得ます。

また、免税事業者のままでは取引自体打ち切りになる事も予想されますが、

インボイスを発行するために課税事業者になる事で、消費税に関する負担が増えます。

言葉だけではわかりづらいので、下記のイメージ図をご覧ください。

皆様は、AさんかBさんのどちらかの立場でお考え下さい。

いかがでしょうか。C社からすると、インボイス発行事業者のBさんを選ぶのが合理的ではないでしょうか。

しかし、Bさん自身が消費税の課税事業者になるので、消費税申告書の作成・申告が必須となり、

消費税額を納付する可能性が出てきます。

免税事業者については、

そのまま免税事業者でいるのか、課税事業者になってインボイスを発行するのか、

どちらが得になるか総合的に勘案して慎重に判断することが必要ですね。

お悩みの際は、

起業支援・伴走支援・融資支援なら、30代・40代経営者の利益捻出サポーター

大阪市中央区天満橋のこにし税理士事務所まで